Новый год приближается, а значит, пора задаться вопросом: что ждет российскую экономику в 2019-м? Ответ точнее всего подскажут цифры. Росстат пока радует: четвертый квартал оказался успешнее, чем ожидалось. Хотя рост ВВП составил весьма скромные 1,5%. Но есть и другие поводы для оптимизма: в рейтинге Bloomberg Россия — на втором месте по экономическим успехам среди развивающихся стран. Нас обошла только Малайзия, зато мы обогнали Китай! Когда такое было, уже не каждый вспомнит. И в рейтинге Всемирного банка Doing Business Россия регулярно повышает свои позиции — не стал исключением и последний ежегодный рейтинг. Так, значит, все в порядке? Если бы…

Рейтинги — не памятники, они подвижны и изменчивы. В «фотографии» Росстата нет ни комментариев, ни прогнозов. А сегодняшние показатели отдают тревожным холодком. Как в старой советской песне: «Холодок бежит за ворот». Есть в них что-то — не предвоенное, конечно, но предопасное, во всяком случае.

Кризисы по расписанию

Ощущение тревоги есть не в одной России. Регулярно публикуются аналитические материалы, предупреждающие о грядущем возвращении мирового экономического кризиса, об очередном «надувательстве» тех или иных пузырей в разных точках земного шара, о признаках, роднящих текущую ситуацию с глобальным финансовым коллапсом 2008 года.

Можно увлечься созерцанием красных — нет, не пока еще не фонарей, но лампочек, предупреждающих о приближении нового кризиса (хотя если бы надежная система предупреждения о грядущем кризисе существовала, о самих кризисах, скорее всего, стали бы уже забывать). Можно просто впасть в фатализм, как это сделал еще летом Мировой банк, сухо напомнивший о «графике прибытия» кризисов, а они случаются раз в 10 лет. Последний был в 2008–2009-м, так что следующий, чуть запаздывая, вот-вот «подойдет к перрону».

А можно сосредоточиться на том, что мировой кризис 2008–2009 годов по существу так и не был преодолен. Наверное, по гамбургскому счету так бывает со всеми кризисами: они сменяются оживлением и подъемом, но семена нового кризиса уже посеяны. Тем не менее у кризиса 2008–2009 годов есть своя настораживающая специфика. Сам выход из кризиса совершенно недвусмысленно предполагал возвращение в него.

Кризис начался как долговой — «лечение» же заключалось не столько в расшивании долгов и восстановлении нормальных балансов расчетов, сколько в накачивании в экономику новых денег в виде ставшей модной политики «количественного смягчения». А дешевые деньги — приглашение к еще большим долгам, выплачивать которые по мере уже начинающегося кредитно-денежного ужесточения становится все сложнее. Движение происходит по кругу…

Если кто-то решит, что сказанное устарело, так как относится к событиям почти десятилетней давности, то вот самая свежая новость из этого ряда: 13 декабря Европейский центробанк заявил о завершении своей программы «количественного смягчения», по которой с 2015 года скупал на рынке гособлигации стран ЕС. В итоге в экономику было вброшено 2,6 трлн евро. Но результаты спорные: если в 2016–2017 годы рост ВВП еврозоны опережал рост ВВП США, то в третьем квартале текущего года годовой темп роста ВВП еврозоны упал до 0,2%. И многое говорит о том, что 2019 год для Европы будет трудным.

Замедление китайской экономики, также обремененной закредитованностью и долгами, — уже свершившийся факт. Между тем именно ЕС и Китай — крупнейшие торговые партнеры России, так что их затруднения отразятся падением спроса и, соответственно, цен на российское сырье.

Вот мы и десантировались на родную землю. Но пока речь шла только об общемировых факторах, предсказывающих в том числе и России мозолистый 2019-й. Можно несколько сузить прицел и добавить новые факторы.

Еще в первой половине 2018 года независимо друг от друга нобелевский лауреат по экономике Пол Кругман и аналитики Bank of America Merrill Lynch пришли к выводу, что зреют предпосылки для повторения кризиса наподобие азиатского, поразившего развивающиеся страны в 1998 году. Для России он памятен шрамом августовского дефолта. На этот раз главный двигатель кризиса — начавшееся ужесточение кредитно-денежной политики со стороны американской Федеральной резервной системы (ФРС), туда же сворачивает, как мы уже видели, и ЕЦБ. Суть в том, что повышение ставки ФРС повышает для инвесторов привлекательность американских активов в ущерб интересу к рискованным инвестициям на развивающихся рынках, откуда происходит отток капиталов, приближая кризис.

Дополнительный риск — мировые торговые войны, от которых больше всего пострадают слабейшие — то есть развивающиеся страны. Риски и повторного азиатского кризиса, и контузии в торговых войнах, замедляющих мировую экономику, а значит, и сокращающих спрос на сырье, в полной мере актуальны и для России как развивающегося рынка.

Но это еще цветочки…

«Поздравляю вас, гражданин, соврамши!»

Имеются (кто бы сомневался!) и не общемировые, а сугубо российские риски, которые в полной мере проявятся в 2019-м. В том числе и грозящие нам извне.

К последним относятся в первую очередь санкции. Их поток не ослабевает. К уже существующим и регулярно продлеваемым в 2019-м добавятся новые: это и второй «нервно-паралитический» пакет за отравление Скрипалей, и задержавшиеся на американской законодательной кухне новые законопроекты, и пока гипотетические санкции за «Северный поток-2», и инцидент в Керченском проливе. Рынок ждет запретов на инвестиции в российские гособлигации и на операции крупнейших российских госбанков с американскими активами (в частности, запрет на использование долларовых расчетов).

Сколько стоят санкции? Ответы экспертов разные, и каждый — со множеством оговорок. Факт — то, что в 2019 году санкции отметят первую пятилетку. В Bloomberg Economics сравнили прогнозные показатели, которых российская экономика могла бы достичь, если отталкиваться от ситуации конца 2013 года, с реальностью, и недосчитались 10% ВВП. Потери обеспечили главным образом санкции, из-за которых российская экономика за четыре года стала ниже той, что могла бы быть, на 6%, и падение цен на нефть. Оценку можно считать завышенной, но с тем, что негативный эффект от санкций будет нарастать, спорить глупо.

Парадокс в том, что в 2019 году ВВП станет ниже и из-за доморощенных решений властей. И ведь власти отдают себе в этом отчет. Самое же пикантное в том, что эти решения, оказывается, были вовсе не нужны. Речь идет о повышении ставки НДС с 18 до 20%. Рост любого налога, тем более такого вездесущего, как НДС, точно тормозит экономику. Этот непопулярный шаг власти оправдывали тем, что иначе неоткуда было взять деньги на исполнение заветного майского указа президента.

Что же, остается повторить за Коровьевым–Фаготом из «Мастера и Маргариты»: «Поздравляю вас, гражданин, соврамши!» В предстоящей бюджетной трехлетке в каждом году заложен профицит, существенно превосходящий поступления от прироста ставки НДС, так что фискальный нажим с нормальной экономической точки зрения попросту бессмыслен. Раздувание бюджетного профицита означает рост изъятий из экономики (отнюдь не пышущей здоровьем) ресурсов, которым не найдено применения. А значит, сделанный шаг вреден. Государство копит резервы на черный день — но так, что этот день все быстрее приближается.

Любопытно еще одно сравнение. Как известно, ударной темой экономической политики 2019-го, как и всей трехлетки, должны стать нацпроекты. В Банке России подсчитали, что макроэкономический эффект нацпроектов сможет лишь вернуть потери от повышения НДС и добавить к ВВП 0,2–0,3 процентных пункта. Драйвера более значительного роста, в котором так заинтересована российская экономика, из нацпроектов, увы, не получится.

Ложка меда в бочке нефти

Есть весьма колоритная и важная для 2019 года тема, в которой смешалось все — и мировая, и российская специфика, и геополитика, и правительственное предпочтение резервов в ущерб стимулированию роста. Это, конечно, нефтяная тема, которую позволяет развернуть под несколько неожиданным углом недавнее решение ОПЕК+ о еще одном сокращении добычи — на этот раз на 1,2 млн баррелей в сутки — на первое полугодие 2019 года.

У этого решения есть парадная сторона. Министр энергетики Александр Новак отрапортовал: первое сокращение добычи на 1,8 млн баррелей, державшееся с конца 2016 года, принесло в российский бюджет 5 трлн рублей. Предполагается, что эффект от нового сокращения будет скромнее, но все-таки соизмеримым.

Однако есть важная оговорка, о которой Новак, конечно, знает. В выигрыше от благоприятной, как ожидается, предстоящей динамики цен на нефть будет совсем не бюджет. На предстоящую трехлетку действует бюджетное правило, по которому госдоходы от экспорта нефти по цене выше $40 за баррель идут не в бюджет, а в Фонд национального благосостояния (ФНБ), то есть в копилку для будущих госинвестиций. Именно поэтому министр финансов Антон Силуанов заявил, что в 2019 году федеральный бюджет будет бездефицитным при цене в $40 за баррель; в 2017 году таким порогом бездефицитности для бюджета, по его словам, была цена в $60, в 2018-м — $50.

Резонен вопрос: в этом случае так ли уж нужно было России участие в соглашении о сокращении добычи нефти? Пополнение резервов — это, конечно, плюс, но есть и минус. Сокращение добычи нефти — это снижение ВВП.

Спор отнюдь не схоластический. По первоначальной информации, Россия была готова сократить свою добычу лишь на 150 тысяч баррелей в сутки, Саудовская Аравия настаивала на российском вкладе в общее сокращение в 300 тысяч. Разногласия стали известны рынку — цена нефти падала ниже $59. Потребовался полет Новака из Вены, где в штаб-квартире ОПЕК шли переговоры, в Санкт-Петербург, на встречу с Владимиром Путиным, откуда он привез согласие России сократить добычу на 228 тыс. баррелей — с октябрьского уровня в 11,4 млн баррелей. Многое наверняка решил геополитический расчет: во-первых, интересы укрепления отношений с Саудовской Аравией; во-вторых, как было не насолить Дональду Трампу, который призывал ОПЕК не снижать добычу.

Если же вернуться к экономике, то есть расчеты, по которым стоимостные показатели добычи нефти составляют 71,7% от всей добычи полезных ископаемых России, 26% от промышленного производства и 6,8% ВВП. Сокращение добычи нефти отразится и на других показателях. В Райффайзенбанке подсчитали: сокращение добычи нефти обернется минусом в 0,2 процентных пункта ВВП в 2019 году. Еще один «НДС»…

Есть, впрочем, и плюсы. Первый — в том, что без соглашения цена нефти покатилась бы вниз. Но этот плюс может легко превратиться в минус. Судя по скрипу, с которым Россия соглашается на новые сокращения, это оружие ОПЕК+ скоро затупится, и цены все равно откатятся. Второй плюс — пожирнее. На начало декабря объем ФНБ вырос до 5 трлн руб. в сравнении с заложенными бюджетом 2018 года уровнем в 3,8 трлн руб. В 2019 году наполнение ФНБ может составить 7,8 трлн руб., он может превысить 7% ВВП, а этот рубеж позволяет тратить средства фонда на инвестиции.

«Наполнение фонда столь ускоренными темпами — один из немногих источников, позволяющих рассчитывать на продолжение роста отечественной экономики в перспективе ближайших трех лет», — ищет оптимизм хотя бы в будущем главный аналитик «БКС Премьер» Антон Покатович. Но попробовать инвестиции ФНБ на зуб удастся, скорее всего, уже за пределами 2019 года.

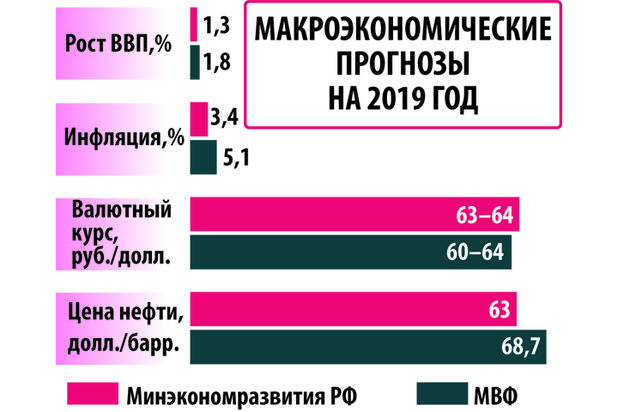

Пока же пасьянс факторов, влияющих на российскую экономику, складывается так, что в 2019 году она — российская экономика — будет гораздо ближе к стагнации, чем к ускорению роста.

Nicely put, With thanks.

university essay writers i can t write my common app essay write an essay on my favourite game cricket do my essay for money